大分市城崎町の深田法律事務所代表。

交通事故被害者が損をしないための情報を手軽に得られるように、「交通事故お役立ち手帳」のWEBサイトを運営・執筆したり、YouTubeチャンネルで情報発信したりしてます。全国の交通事故に詳しい弁護士とともに、無料相談にも対応してます。弁護士歴19年、交通事故相談担当1000件以上、大分県弁護士会所属(登録No33161)。

個人事業主の後遺症逸失利益

更新日:2021年12月06日

このページでは、会社(法人)ではなく、個人で事業をされている方の後遺症逸失利益(後遺症が仕事に影響して稼ぎにくくなったお金)について解説します。

商工業、農林水産業、サービス業、その他の自由業を個人で営まれている方があてはまります。

会社を経営されている方は、会社役員の後遺症逸失利益のページをご覧ください。

- 後遺症の影響で仕事のパフォーマンスが下がりました。

- 個人事業主の方が保険会社に後遺症逸失利益を請求する方法や金額の計算方法について説明します。

個人事業主の後遺症逸失利益の計算方法(弁護士基準)

個人で事業をされている方が、交通事故で負ったケガが完治せずに後遺症が残ってしまい、その後遺症が仕事に影響して稼ぎにくくなった場合、加害者側の保険会社に対して、後遺症逸失利益を請求することができます。

その金額の弁護士基準による計算方法は、次のとおりです

(弁護士基準とは、過去の裁判例にも基づく計算方法であり、金額が最も高くなります。)

白色申告の場合

白色申告の個人事業主の後遺症逸失利益の計算方法は、次のとおりです。

事故前年の確定申告所得額✕後遺症が影響して稼ぎにくくなった割合✕稼ぎにくくなった年数のライプニッツ係数

まず、「事故前年の確定申告所得額」、つまり、事故前年の儲け(=売上-経費)に、後遺症が影響して稼ぎにくくなった割合(労働能力喪失率)をかけ算して、1年分の稼ぎにくくなったお金を算出します。

そして、そのお金に、後遺症が仕事に影響する年数(労働能力喪失期間)のライプニッツ係数をかけ算して、生涯の稼ぎにくくなった金額(後遺症逸失利益)を計算します。

以下、事故前年の確定申告所得額、後遺症が影響して稼ぎにくくなった割合、稼ぎにくくなった年数のライプニッツ係数の順に、解説します。

事故前年の確定申告所得額

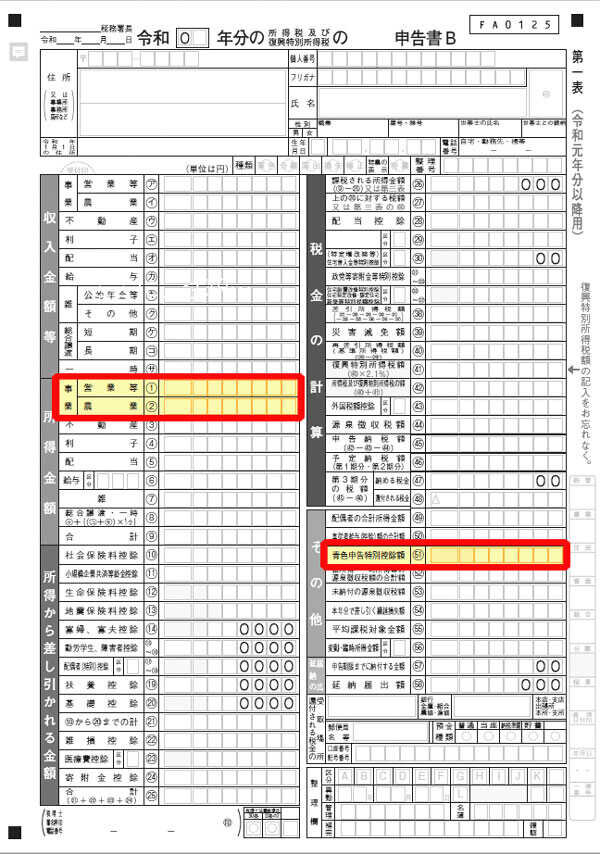

事故前年の確定申告所得額は、確定申告書Bの所得金額欄内の事業欄に記載されています(下図の確定申告書Bの左側の赤枠)。

*右側の赤枠は、青色申告の場合に使います。

後遺症が影響して稼ぎにくくなった割合

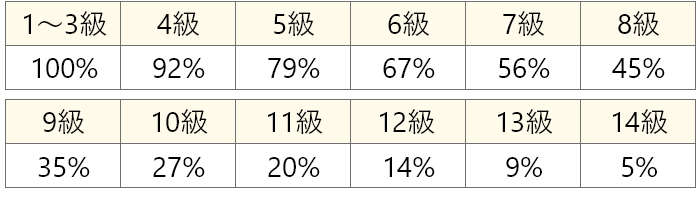

後遺症が影響して稼ぎにくくなった割合(労働能力喪失率)の弁護士基準は、次のとおりです。

稼ぎにくくなった年数のライプニッツ係数

稼ぎにくくなった年数(労働能力喪失期間)は、67歳までの年数とされるのが原則です。

ただし、高齢者の場合は平均余命までの2分の1の年数とされます。

また、将来にわたって稼ぐはずであったお金を一括ですぐに請求することになるので、法定の金利分を差し引く必要があります。

そのため、年数をそのままかけ算せずに、ライプニッツ係数でかけ算することになっています。

事故日が2020年3月31日以前の金利は年5%、2020年4月1日以後の金利は年3%とされていますので、それぞれのパーセンテージに応じたライプニッツ係数で計算することになります(たとえば5年の場合、5%のライプニッツ係数は4.3295、3%のライプニッツ係数は4.5797です)。

計算例

たとえば、事故前年の確定申告所得額が500万円の男性事業主(40歳)が、後遺障害等級9級に認定された場合の計算は、以下のとおりです。

500万円×35%×18.327=3207万2250円

*「18.327」は、27年(=67歳-40歳)のライプニッツ係数です(2020年4月1日以後の事故として金利年3%で計算しています)。

青色申告の場合

次の計算式のとおり、確定申告所得額に青色申告特別控除額を加算して計算します。

なぜなら、青色申告の確定申告所得額は、課税上の特典として、経費のほかに青色申告特別控除額が売上から差し引かれているからです。

(事故前年の確定申告所得額+青色申告特別控除額)✕後遺症が影響して稼ぎにくくなった割合✕稼ぎにくくなった年数のライプニッツ係数

事故前年の確定申告所得額は確定申告書Bの所得金額欄内の事業欄に、青色申告特別控除額は青色申告特別控除額欄に記載されています(上図の確定申告書Bの赤枠)。

後遺症が影響して稼ぎにくくなった割合、稼ぎにくくなった年数のライプニッツ係数については、白色申告の場合と同じですので、上の「白色申告の場合」の箇所をご覧ください。

計算例

たとえば、事故前年の確定申告所得額が500万円、青色申告特別控除の額が65万円の男性事業主(40歳)が、後遺障害等級9級に認定された場合の計算は、以下のとおりです。

565万円×35%×18.327=3624万1642円

*「18.327」は、27年(=67歳-40歳)のライプニッツ係数です(2020年4月1日以後の事故として金利年3%で計算しています)。

申告した所得が少ない場合

実際より売上が少なく申告されているのであれば、実際の売上を証明する必要があります。

実際より経費が多く申告されているのであれば、経費の多すぎる分を、経営状況や家族の生活実態などを明らかにすることによって、証明する必要があります。

いずれの証明にも、十分な証拠が必要になります。

確定申告をしていない場合

実際は所得があったことを十分な証拠によって証明できれば、後遺症逸失利益を請求できる可能性はあります。

会計帳簿、出納帳、領収書、請求書、通帳などが証拠になりえます。

赤字の場合

事故前年が赤字であっても、後遺症逸失利益は請求できるのが一般的です。

なぜなら、後遺症逸失利益は、将来にわたって稼ぎにくくなったお金を請求するものだからです。

事故前年が赤字だからといっても、ずっと赤字であったとは考えづらく、仮にそのような場合には転職する可能性だって考えられます。

後遺症逸失利益は、そのような将来の可能性も含めて計算する必要があります。

具体的には、事業の状況や被害者の職歴、学歴、資格、年齢などを考慮して、計算されることになります。個別の事情を詳しく検討する必要がありますので、弁護士に相談することをお勧めします。

金額が増減する個別事情

弁護士基準は、過去の裁判例をもとにした計算方法であり、目安や相場となるものです。

以下のような個別の事情によっては、弁護士基準の金額が増えたり、減ったりする可能性があります。

家族が事業の手伝いをしている場合

手伝いに見合う給料を家族に支払っていない場合、その不足分を確定申告所得額から減額して、後遺症逸失利益を計算することがあります。

逆に、給料に見合う手伝いを家族がしていない場合、その多すぎる分を確定申告所得額に加算して、後遺症逸失利益を計算することがあります。

なぜなら、確定申告所得額は、給料などの経費を売上から差し引いた儲けです。

しかし、給料が家族の手伝いに見合うものでない場合、確定申告所得額は、給料の過不足分だけ家族の分が混同されており、個人事業主本人の儲けのみが反映されているとはいえないからです。

個別の事情を考慮した計算が必要になりますので、弁護士に相談することをお勧めします。

若年者の場合

若年者の場合、年収が低いのが一般的です。そのため、事故前の年収をもとに将来にわたっての後遺症逸失利益を計算すると、不当に金額が低くなってしまいます。

そのため、特に20代の若年者の年収が同性の平均年収より低い場合は、その平均年収で計算する裁判例が多いです(学歴、職歴、それまでの年収の推移などによっては、平均年収で計算されない例もあります)。

もっとも、ムチウチのように後遺症が仕事に影響する年数が短いとされるケースでは、平均年収ではなく事故前の年収で計算するのが一般的です。

- 本サイトの慰謝料などの賠償金自動計算機では、29歳以下の場合、事故前の年収と同姓の平均年収のいずれか高い方で計算しています(ムチウチを除く)。

年度間で収入の変動が大きい場合

通常、確定申告所得額は事故前年のもので計算します。

しかし、年度間で収入の変動が大きい場合は、事故前数年分の確定申告所得額の平均で計算することがあります。

仕事内容が後遺症の影響を受けやすい場合

仕事と後遺症の内容によっては、後遺症が仕事に影響しやすいケースもあります。

たとえば、片手の人差し指の末端の関節が動かない後遺症の後遺障害等級は14級ですので、労働能力喪失率の目安は5%です。

しかし、ピアニストの場合は、5%よりもっと仕事に影響があると考えられ、より高額の後遺症逸失利益が認められる可能性があります。

仕事内容が後遺症の影響を受けにくい場合

仕事と後遺症の内容によっては、後遺症が仕事に影響しにくいケースもあります。

そのようなケースでは、弁護士基準よりも低額となる可能性があります。

以下は、仕事に影響しにくいとされやすい後遺症の典型例です。

仕事の内容にもよりますが、弁護士基準とおりの金額が認められなかったり、後遺症逸失利益が0円とされたりする可能性もあります。

弁護士に相談することをおすすめします。

- 傷あと・やけど(醜状)

- 耳が欠けた

- 鼻が欠けた

- まぶたが欠けた

- 歯が欠けた

- 臭いを感じにくい

- 鎖骨の変形

- 本サイトの慰謝料などの賠償金自動計算機では、主な後遺症が上記のいずれかである場合、個別の判断が特に必要なため、「要弁護士相談」としています。

後遺症がずっとは残らないと考えられる場合

後遺症がずっとは残らないと考えられる場合は、後遺症が仕事に影響する年数(労働能力喪失期間)を短く計算されることがあります。

その結果、後遺症逸失利益の金額が低くなる可能性があります。

そのような典型例にムチウチがあります。

ムチウチの後遺症は、労働能力喪失期間が、後遺障害等級12級の場合は10年、14級の場合は5年とされやすいです。

また、痛みの後遺症も同じように労働能力喪失期間を短くされる例が比較的多いです。

- 本サイトの慰謝料などの賠償金自動計算機では、ムチウチの後遺症逸失利益は12級の場合には10年、14級の場合には5年の労働能力喪失期間で計算されます。

定期払いで払ってもらう方法

後遺症逸失利益は、示談後に一括して払ってもらうことが多いです。

しかし、ケースによっては、将来にわたって継続的に分割して払ってもらうことがあります。

この点、最高裁判所は令和2年7月9日の判決で「不法行為に基づく損害賠償制度は、被害者に生じた現実の損害を金銭的に評価し、加害者にこれを賠償させることにより、被害者が被った不利益を補填して、不法行為がなかったときの状態に回復させることを目的とするものであり、また、損害の公平な分担を図ることをその理念とするところである。・・・上記目的及び理念に照らして相当と認められるときは、後遺障害による逸失利益は、定期金による賠償の対象となるものと解される。」と判断しています。

いずれの方法をとるべきかについては、弁護士に相談することをお勧めします。

個人事業主が後遺症逸失利益を請求するために必要な書類

確定申告書とその添付書類の控えが必要です。

それらの書類に税務署の収受印が押されていない場合、納税証明書や課税証明書も必要です。

休業損害とのちがい

後遺症逸失利益は、症状固定日以後、後遺症が仕事に影響する期間の分を請求するものです(症状固定日について詳しくは後遺症のページをご覧ください)。

他方、休業損害は、事故日から症状固定日までに、仕事を休んだ分を請求するものです(個人事業主の休業損害のページをご覧ください)。

いずれも稼ぎに影響する分を請求するものですが、それが症状固定の前の分か後の分かで異なります。

関連記事

-

後遺症

後遺障害等級の認定の手続きや認定基準など

-

後遺症慰謝料

後遺症が残った場合の慰謝料の相場など

-

将来の介護費用

重い後遺症が残り、将来にわたって介護が必要になった場合について

-

後遺症逸失利益

後遺症が仕事に影響する場合の賠償金について

-

サラリーマンの後遺症逸失利益

給与所得者が後遺症のために稼ぎにくくなったお金

-

会社役員の後遺症逸失利益

会社役員が後遺症のために稼ぎにくくなったお金

-

家事従事者の後遺症逸失利益

主婦・主夫が後遺症のために稼ぎにくくなったお金

-

学生・幼児の後遺症逸失利益

学生・幼児が後遺症のために稼ぎにくくなったお金

-

無職・失業者の後遺症逸失利益

無職・失業者が後遺症のために稼ぎにくくなったお金

-

外国人の後遺症逸失利益

外国人が後遺症のために稼ぎにくくなったお金

最後までお読みいただき、ありがとうございます。

このサイトは、交通事故被害者に不可欠な情報を提供しています。

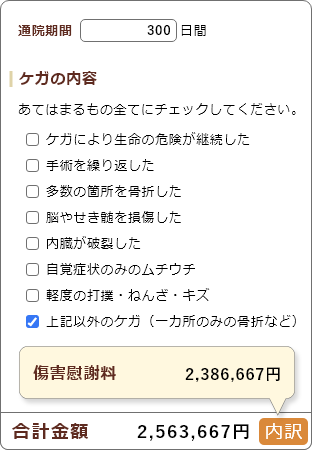

・慰謝料を本格的に自動計算できます

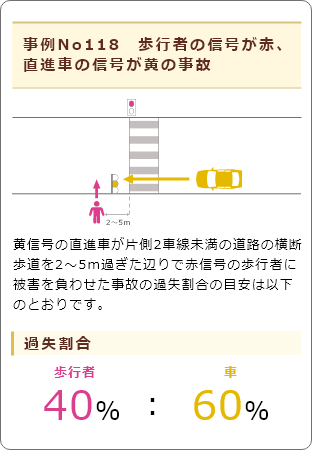

・過失割合が何%か調べられます

・事故から解決までの流れ

事故から解決までの各場面の対応マニュアルを読むことができます。

・弁護士に無料相談

「交通事故被害者にできる限りの情報を届けたい」

「交通事故のことなら何でも相談してほしい」

という、全国の交通事故に詳しい弁護士に無料で相談できます。

- 地域を選択すると、その地域の無料相談できる弁護士を検索できます。